炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

自营盘是证券公司内部设立的独立交易部门,拥有独立的资金和账户。它主要负责以下业务:

出品:新浪财经上市公司研究院

作者:浪头饮食/ 郝显

随着生猪价格上涨,猪企经营回暖,截至目前有多家上市猪企发布了业绩预告。唐人神作为近几年快速扩张的代表,上半年盈利状况却不尽如人意。

根据业绩预告,唐人神上半年实现净利润400万元-600万元,根据一季度净利润估算,二季度净利润约为1.94亿元-1.92亿元。

以饲料为主业的唐人神从2019年起开始“豪赌”生猪养殖业务,不断逆势扩张,在这一轮漫长的猪周期底部三年亏掉25亿元。随着猪价回暖,公司能否弥补之前的亏损,就成了最大的看点。

事实上,在新对手源源不断进入的情况下,产能去化及猪价反转很可能不会那么顺利,如果猪价再次回到成本线以下,高负债、高杠杆的猪企无疑将面临巨大风险。五月中旬以来,中小猪企迎来一波下跌,华统股份已经创下新低,唐人神也接近前低。股价的大幅下跌一定程度上反映了这种预期。

唐人神饲料业务失守:价格下降叠加销量下滑 一季度营收大幅下滑

根据业绩预告,唐人神上半年实现净利润400万元-600万元,扣非净利润200-300万元。根据Wind数据,一季度唐人神净利润为-1.98亿元,估算下来,二季度净利润约为1.94亿元-1.92亿元。

值得注意的是,一季度唐人神营业收入大幅下滑25.19%,这是公司近年来首次出现营收大幅下滑。在5月份的业绩说明会上,管理层透露,一季度营业收入下降主要原因是饲料价格下降叠加饲料销量下滑。

唐人神主营业务包括三部分,分别为饲料、生猪、肉品三大业务,其中饲料业务贡献了74%的收入,属于公司的压舱石业务。相比之下,生猪养殖则是公司的进击性业务,为公司带来业绩弹性和想象空间。

今年以来饲料价格持续下行,尤其6月份又出现一轮暴跌,根据中国畜牧兽医信息网数据,6月全国育肥猪配合饲料平均价格同比跌7.8%,肉鸡配合饲料平均价同比跌7.1%。饲料业务净利率本身就比较低,以饲料为主营业务的海大集团近年来净利率在2%左右。唐人神饲料业务6%左右的毛利率,本身就低于海大集团(海大集团饲料业务毛利率在8%以上),在饲料价格下滑及销量下降的情况下,作为压舱石的饲料业务会不会反过来成为业绩的拖累呢?

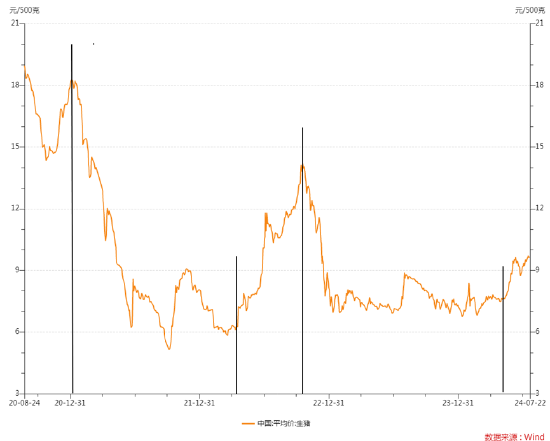

再来看生猪养殖业务,唐人神没有披露养殖成本,这一轮生猪价格上涨从5月下旬开始,生猪价格突破16元/公斤后最高涨至接近19元/公斤,目前在18元/公斤左右。公司很可能从5月底才开始盈利。

从出栏情况来看,上半年总出栏量同比增长13.72%,其中一季度出栏生猪94.7 万头,同比增长20.78%;二季度出栏94万头,同比仅增长6.9%,增速明显放缓。

根据此前规划,2023年、2024年公司生猪出栏目标分别为350万头、500万头,如果要完成500万头的目标,下半年出栏量需要达到311.3万头,同比增速需要达到52%,目前来看比较困难。

而今年在猪价回暖的情况下,猪企普遍偏谨慎,根据国家统计局数据,国内上半年生猪出栏36395万头,下降了3.1%。对于猪企来说,猪价能否维持在当前水平仍有不确定性,是扩产赌利润,还是适当降杠杆,无疑是一道选择题。

唐人神能赌成功吗?

唐人神从2019年开始 “豪赌”生猪养殖业务,并且制定了庞大的扩张计划。按照原先规划,2024年出栏500万头,长期目标为1000万头。

从2019年到2022年,固定资产从25.23亿元增至86.1亿元,增长了2.5 倍;生产性生物资产从1.3亿增至5.95亿,增长了约4倍。出栏量从83.93万头增至371.26万头,增长了3.4倍。尤其在2023年,出栏量一举大增72%。

但是大幅扩张的出栏量给唐人神带来的并非利润,而是巨额亏损,期间公司总计亏损13.86亿元,扣非亏损12.96亿元。

主要是因为唐人神的大幅扩张正好赶上了史上最难熬的猪价下跌周期。最近一轮猪周期下跌周期从2021年1月开始,一直跌到2022年4月,最低跌至12元;从2022年4月到2022年10月中旬出现一段短暂上涨,最高涨至28元;从2022年10月中旬到2024年5月又进入下跌期,最低跌至14元以下。从2024年5月到7月23日,生猪价开始回暖,目前在18元左右。

2021年及2023年,唐人神分别亏损11.47亿元及15.26亿元,2022年小幅盈利1.35亿元,完全不足以覆盖亏损。

支撑唐人神扩张的是源源不断的融资,2029年到2021年唐人神经营活动净流入18.44亿元,投资活动净流出金额高达86.58亿元,筹资活动净流入81.67亿元。

从2019年以来,公司通过可转债方式融资1次,定向增发3次,总计募资42.33亿元。剩余资金则来自银行借款。

截至2023年,唐人神账面货币资金为20.91亿元,而短期有息负债为25.22亿元,长期借款达到47.21亿元,面临不小的偿债压力。

唐人神货币资金中很大部分来自未使用的募集资金,截至2023年底,2022年募集资金还剩余6.92亿元,2023年募集资金还剩余2.91亿元。在2024年1月,公司召开董事会,同意使用不超过9.33亿元补充流动资金,时间不超过12个月。尽管有未使用融资的支持,唐人神和其他猪企一样依然面临资金压力。

对于猪企来说,固定资产扩张只是第一步,要实现出栏量扩张,同样需要源源不断的资金投入。在目前的情况下,唐人神的资金能否支撑公司继续扩张是个很大的问题。

按照以前的逻辑,猪企在猪价下行期逆势扩展,等到猪价上涨期获利。但是这一轮猪周期跟以往相比发生了很大变化,猪企们依靠融资逆势扩产能,导致产能迟迟无法出清,大大延长了下跌周期。目前虽然猪价涨至18元以上,但是未来猪价如何,市场仍有很多疑虑。

在新对手源源不断进入的情况下,产能去化及猪价反转很可能不会那么顺利,如果猪价再次回到成本线以下,高负债、高杠杆的猪企无疑将面临巨大风险。

事实上,五月中旬以来,中小猪企迎来一波下跌,华统股份已经创下新低,唐人神也接近前低。股价的大幅下跌一定程度上反映了这种预期。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察正规股票配资网站